2013年中国钢材出口行业竞争优势

中国产业研究报告网讯:

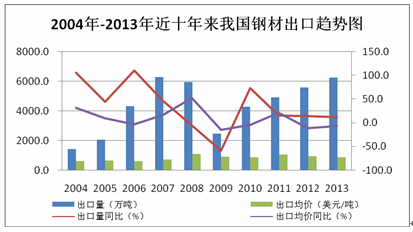

2013年,尽管遭遇境外反倾销与人民币升值等不利因素影响,但我国钢材出口数量依然庞大,稳居全球第一大钢材出口国。据统计,2013年,我国钢材出口总量达到6233.8万吨,创08年经济危机以来新高,尽管2013年我国钢材出口同比增长11.9%,但增速已连续四年放缓;出口均价为854美元/吨,比去年下降近70美元,降幅7.6%。同时,2013年我国月均钢材出口量519.5万吨,为近五年来月均出口值首次上破500万吨(如图)。

从月度出口情况看,除1月、2月、9月份钢材出口低于500万吨外,其余月份钢材出口均高于500万吨,其中8月份钢材出口量是达到了614万吨,同时创下自金融危机以来的单月新高(见下图)。

东盟已超越韩国成为我国第一大钢材出口目的地,同时大陆对台湾地区出口大幅增长。2013年我国钢材出口较为分散,共计出口到213个国家和地区,其中排名前十位的国家和地区分别是东盟、韩国、美国、香港、印度、巴西、台湾省、沙特阿拉伯、阿联酋和印度,出口量合计占同期我国钢材出口总量的63.5%。据统计,2013年我国钢材出口同比较上年增长了11.9%,主要出口到东盟、韩国和美国,出口量分别为1742.5万吨、972.4万吨和220.8万吨,同比分别增长22.4%、下降2.3%和增长11.2%,但排名前十出口国中除韩国、印度、沙特阿拉伯和阿联酋同比负增长外,其他国家同比增幅均有不同程度提升。其中,对台湾地区出口156.1万吨,同比增长32.7%,东盟增幅则维持在20%以上,对东盟出口量的增加使其成为我国最主要的钢材出口目的地。(如表所示)

|

2013年我国钢材出口前十大国家和地区一栏表

|

||||||||

|

国别 (地区)

|

出口量(万吨)

|

同比(%)

|

占比(%)

|

出口额 (亿美元)

|

同比(%)

|

占比(%)

|

出口均价(美元/吨)

|

同比(%)

|

|

东盟

|

1742.5

|

22.4

|

28.0

|

125.7

|

10.7

|

23.6

|

721.6

|

-9.6

|

|

韩国

|

972.4

|

-2.3

|

15.6

|

69.5

|

-8.1

|

13.1

|

714.5

|

-5.9

|

|

美国

|

220.8

|

11.2

|

3.5

|

27.4

|

-4.9

|

5.1

|

1240.7

|

-14.5

|

|

香港

|

205.5

|

23.9

|

3.3

|

14.2

|

9.5

|

2.7

|

693.4

|

-11.6

|

|

印度

|

164.6

|

-27.0

|

2.6

|

16.9

|

-25.4

|

3.2

|

1028.3

|

2.2

|

|

巴西

|

157.3

|

43.1

|

2.5

|

12.9

|

26.0

|

2.4

|

821.2

|

-11.9

|

|

台湾省

|

156.1

|

32.7

|

2.5

|

22.4

|

21.4

|

4.2

|

1437.2

|

-8.5

|

|

沙特阿拉伯

|

125.5

|

-13.8

|

2.0

|

10.2

|

-14.3

|

1.9

|

811.6

|

-0.6

|

|

阿联酋

|

115.6

|

-2.2

|

1.9

|

9.8

|

-6.4

|

1.8

|

849.2

|

-4.3

|

|

智利

|

98.6

|

3.9

|

1.6

|

7.0

|

-7.4

|

1.3

|

712.8

|

-10.9

|

|

合计

|

6233.8

|

11.9

|

100.0

|

532.4

|

3.4

|

100.0

|

854.0

|

-7.6

|

一般贸易方式出口占主导地位,海关特殊监管区域物流货物方式出口倍增。2013年我国钢材以一般贸易方式出口5905.5万吨,同比增长11.6%,占同期我国钢材出口总量的94.7%;以海关特殊监管区域物流货物方式出口钢材16.4万吨,同比大幅增长2.1倍。(如表所示)

|

2013年我国钢材出口贸易方式情况一览表

|

||||||||

|

贸易方式

|

出口量(万吨)

|

同比(%)

|

占比(%)

|

出口额 (亿美元)

|

同比(%)

|

占比(%)

|

均价 (美元/吨)

|

同比(%)

|

|

一般贸易

|

5905.5

|

11.6

|

94.7

|

480.4

|

3.2

|

90.2

|

813.5

|

-7.6

|

|

进料加工贸易

|

139.9

|

6.9

|

2.2

|

27.5

|

-5.0

|

5.2

|

1967.3

|

-11.1

|

|

对外承包工程出口货物

|

109.3

|

28.4

|

1.8

|

14.0

|

23.4

|

2.6

|

1280.3

|

-3.9

|

|

边境小额贸易

|

46.4

|

12.0

|

0.7

|

4.1

|

4.2

|

0.8

|

888.6

|

-6.9

|

|

海关特殊监管区域物流货物

|

16.4

|

209.0

|

0.3

|

2.8

|

88.0

|

0.5

|

1736.2

|

-39.1

|

|

其他贸易

|

6.7

|

19.0

|

0.1

|

1.6

|

28.4

|

0.3

|

2423.9

|

7.9

|

|

国家间、国际组织无偿援助和赠送的物资

|

3.4

|

12.5

|

0.1

|

0.3

|

0.7

|

0.0

|

785.8

|

-10.4

|

|

来料加工装配贸易

|

3.3

|

-20.3

|

0.1

|

1.2

|

-11.9

|

0.2

|

3472.6

|

10.5

|

|

保税监管场所进出境货物

|

2.5

|

-51.6

|

0.0

|

0.4

|

-31.8

|

0.1

|

1557.7

|

40.8

|

|

租赁贸易

|

0.3

|

17574.1

|

0.0

|

0.033

|

9207.8

|

0.0

|

991.8

|

-47.3

|

|

出料加工贸易

|

0.01

|

598.1

|

0.0

|

0.001

|

476.3

|

0.0

|

1562.6

|

-17.4

|

|

合计

|

6233.8

|

11.9

|

100.0

|

532.4

|

3.4

|

100.0

|

854.0

|

-7.6

|

钢材出口品种以板材和棒材为主,产品结构矛盾凸显。2013年我国钢材出口量增幅最大的大类品种是棒材和角型材,增幅分别为45.5%和21.8%,板材出口量的增幅虽没有上述二大品种那么明显,但2.5%的增长意味着板材出口量值的变化维持着相对的稳定,毕竟板材类钢材出口量占据着我国钢材出口总量的近一半的份额,但板材类出口量所占我国钢材出口总量的比例已从2011年的54.3%下降到今年的44.3%。2013年我国板材的出口量为2764.1万吨,同比增长2.5%,占比44.3%;其次为棒材,出口量为1711.1万吨,同比增长45.5%,占比为27.4%;其他钢材品种如角钢及型钢、线材和管配件合计出口763.7万吨,占同期我国钢材出口总量的12.3%。(如表所示)

钢材出口品种以板材和棒材为主,产品结构矛盾凸显。2013年我国钢材出口量增幅最大的大类品种是棒材和角型材,增幅分别为45.5%和21.8%,板材出口量的增幅虽没有上述二大品种那么明显,但2.5%的增长意味着板材出口量值的变化维持着相对的稳定,毕竟板材类钢材出口量占据着我国钢材出口总量的近一半的份额,但板材类出口量所占我国钢材出口总量的比例已从2011年的54.3%下降到今年的44.3%。2013年我国板材的出口量为2764.1万吨,同比增长2.5%,占比44.3%;其次为棒材,出口量为1711.1万吨,同比增长45.5%,占比为27.4%;其他钢材品种如角钢及型钢、线材和管配件合计出口763.7万吨,占同期我国钢材出口总量的12.3%。(如表所示)

|

2013年我国钢材品种出口情况一览表

|

||||||||

|

品种

|

出口量(万吨)

|

同比(%)

|

占比(%)

|

出口额 (亿美元)

|

同比(%)

|

占比(%)

|

均价 (美元/吨)

|

同比(%)

|

|

钢铁板材

|

2764.1

|

2.5

|

44.3

|

223.1

|

-0.1

|

41.9

|

0.8

|

-2.6

|

|

钢铁棒材

|

1711.1

|

45.5

|

27.4

|

103.6

|

26.5

|

19.5

|

0.6

|

-13.1

|

|

角钢及型钢

|

423.5

|

21.8

|

6.8

|

26.8

|

13.4

|

5.0

|

0.6

|

-6.9

|

|

钢铁线材

|

184.4

|

2.3

|

3.0

|

20.6

|

-0.7

|

3.9

|

1.1

|

-2.9

|

|

钢铁管配件

|

155.8

|

0.0

|

2.5

|

40.4

|

-3.7

|

7.6

|

2.6

|

-3.7

|

|

合计

|

6233.8

|

11.9

|

100.0

|

532.4

|

3.4

|

100.0

|

0.9

|

-7.6

|

(一)国内钢价下跌后放大国际市场价差,促进钢材出口。虽然人民币的升值给钢材出口增加了难度,但我国国内钢价的持续疲软却增强了国内贸易商扩大出口的意愿。近期美国钢价始终保持波澜不惊,而欧洲止跌后也逐渐企稳,韩国钢价更是出现了明显反弹。在此情况下,我国国内市场钢价的不断下跌使得国际间价差有拉大的趋势,而在国内“金三银四”传统销售旺季过去之后,短期内这种趋势也似乎无法逆转。这种现状将使国内有条件的钢厂在同等情况下更愿意选择出口,而我国出口的钢材在国际同类产品的价格竞争中占据了一定的优势。

(二)全球经济复苏对于我国钢材出口有强劲拉动作用。随着世界经济,尤其是发达国家经济逐步复苏,钢材消费势必会有较多增加,又由于世界粗钢富裕产能主要集中在中国,因此,世界经济复苏对于我国钢材的出口需求将会非常旺盛。一是世界各国的基础设施建设。尤其是发达国家加强基础设施建设,将会改善我国钢材出口需求环境。据麦肯锡预测:出于维持世界经济增长需要,到2030年全球基础建设投资至少需要57万亿美元,包括道路、电力以及水力相关的项目,由此产生对于我国钢材的巨大需求,包括建筑钢材的直接出口需求与机械设备等间接钢材出口两个方面。二是全球高铁大发展。有分析认为,未来10-20年内,全球高速铁路将要进入较快发展的黄金年代,美国、俄罗斯、法国、英国、巴西等国纷纷制订了规模空前的高速铁路发展计划。按照各国高铁发展规划,预计到2020年,世界高速铁路总里程将超过5万公里,未来7年内的新增里程将达到3万公里以上,直接投资将超过1.1万亿美元,近7万亿人民币。与此同时,我国在高铁建设成本、建设技术与建设运营实践方面,又具有巨大的比较优势,其中高铁造价只有国外造价的1/3-1/2。因此未来全球高铁发展对于我国高铁出口需求巨大。由于高铁属于钢铁消费强度很大的行业,平均每公里(全高架铁路)消耗钢材3000多吨,如果加上机车等设备,其用钢量会更多。我国高铁出口势必带动相应数量的钢材间接出口。

(三)反倾销对我国钢材出口影响有限。从区域上看,因钢材而发起反倾销案件的多为欧美国家,由于上述地区经济形势依然不见好转,各国纷纷通过反倾销手段来保障自己国内钢铁企业的利益,加之我国出口的钢材仍以低端低价产品为主,这种以价格制胜的行为容易引起他国反感。但这对我国钢材出口的影响有限,一方面,我国不少企业已通过与国际知名的钢铁贸易公司合作开拓市场,后者不仅更熟悉国际间交易的业务更能有效避免贸易摩擦的发生;另一方面,我国目前钢材出口的主要国家已从欧美国家向越南、泰国、韩国等东亚国家转移,尤其是东盟占据了我国出口钢材第一的位置,而韩国位居第二,2013年,我国总计向韩国出口钢材972.4万吨,占我国全年出口总量的15.6%,而这些国家近期并没有传出对中国钢材产品进行反倾销调查的消息。

最新行业报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告