2013年1-4月我国铜矿砂进口市场需求

中国产业研究报告网讯:

铜矿砂及其精矿(以下简称“铜矿砂”)是冶金工业的主要原料。我国铜矿资源储藏相对匮乏,国内资源供给率不足25%。我国是全球最大铜消费市场,由于铜矿资源匮乏,大部分的铜精矿依赖进口,对国际市场依赖性较强。全球矿业巨头控制着世界超过50%的矿山产量。国内企业大多以现货合同购买铜矿砂,我国进口的铜矿砂易受国际市场价格波动影响。

据数据显示,2013年1-4月我国进口铜矿砂306.33万吨,增长37.19%;价值65.68亿美元,增长31.41%;进口平均价格为2144.16美元/吨,比去年同期每吨下跌94.53美元。我国铜矿砂进口呈现以下特点:

一、铜矿砂进口量重回高增速,进口均价小幅下跌

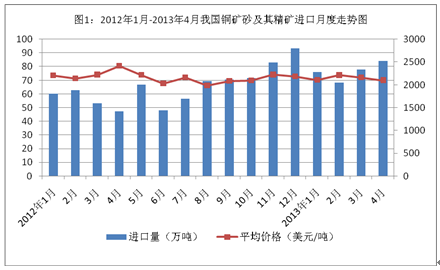

国内冶炼产能扩张,现货加工费上升,冶炼企业利润提高,导致国内对铜矿砂需求量增加,使得进口保持快速增长。2012年我国铜矿砂进口量创历史新高,全年进口782.70万吨,较2011年大幅增长22.7%,其中12月进口铜矿砂935.15万吨,同比增长66.4%,创16个月来新高。2013年1-4月我国铜矿砂进口继续保持快速增长。其中,1月我国进口铜矿砂76.10万吨,同比增长26.66%。2月受春节因素影响,进口量略降。4月我国进口铜矿砂84.28万吨,同比增长77.81%。铜精矿进口在经历2010年低速增长和2011年的负增长之后,重新回到较高的增长水平。

受国际铜价下降影响,2013年1-4月我国铜矿砂进口平均价格徘徊在每吨2100美元,平均价格小幅下降,从2月的2215.17美元/吨下降到4月的2102.37美元/吨。(图1)

表2:2013年1-4月我国铜矿砂及其精矿进口企业情况

|

企业性质

|

进口量

(万吨)

|

占比(%)

|

同比(%)

|

进口额

(亿美元)

|

占比(%)

|

同比(%)

|

|

国有企业

|

125.55

|

40.98

|

53.92

|

26.50

|

40.35

|

45.64

|

|

外商投资企业

|

90.92

|

29.68

|

29.64

|

20.164

|

30.70

|

26.67

|

|

其中:中外合资企业

|

90.90

|

99.97

|

29.89

|

20.161

|

99.98

|

26.82

|

|

外商独资企业

|

0.02

|

0.03

|

-81.18

|

0.003

|

0.02

|

-84.48

|

|

民营企业及其他企业

|

89.86

|

29.34

|

25.49

|

19.016

|

28.95

|

19.86

|

三、一般贸易方式进口接近7成,增速显著放缓,加工贸易方式进口量值飞增

通常情况下铜冶炼企业购买铜矿砂的价格是在国际铜价的基础上减去加工费。加工费升高意味着进口铜矿砂价格下降。今年1月欧洲最大的铜冶炼商Aurubis将2013年铜加工精炼费(TC/RCs)提高10%,每吨70美元和每磅7美分,时效为6个月。国内铜冶炼企业也随之上调了铜加工精炼费。江西铜业与国外某铜精矿供应商签订的加工费2013年为每吨70美元、每磅7美分;相较2012年的每吨63.5美元、每磅6.35美分,铜加工费大幅提升。加工费用的上升使得我国加工贸易方式下铜矿砂进口飞速增长。

今年前4个月,我国以一般贸易方式进口铜矿砂208.18万吨,增速仅为2.11%,占同期我国铜矿砂进口总量的67.96%;进口额43.11亿美元,下滑5.79%,占同期我国铜矿砂进口总值的65.64%。为避免成本上涨的影响,国内铜冶炼企业通过加工贸易方式进口铜矿砂。加工贸易方式进口铜矿砂96.40万吨,价值22.39亿美元,分别增长495.01%和513.68%。其中加工贸易方式下铜矿砂进口全部采用进料加工。(表3)

表3:2013年1-4月我国铜矿砂及其精矿贸易方式情况

|

进口量

(万吨)

|

占比(%)

|

同比(%)

|

进口额

(亿美元)

|

占比(%)

|

同比(%)

|

|

|

一般贸易

|

208.18

|

67.96

|

2.11

|

43.11

|

65.64

|

-5.79

|

|

加工贸易

|

96.40

|

31.47

|

495.01

|

22.39

|

34.09

|

513.68

|

|

其中:进料加工贸易

|

96.40

|

100.00

|

495.01

|

22.39

|

100.00

|

513.68

|

|

边境小额贸易

|

1.10

|

0.36

|

-1.17

|

0.07

|

0.11

|

-20.83

|

|

保税仓库进出境货物

|

0.29

|

0.09

|

-85.74

|

0.05

|

0.07

|

-89.58

|

|

保税区仓储转口货物

|

0.36

|

0.12

|

269.68

|

0.06

|

0.09

|

252.75

|

由于一般铜加工费在每吨70美元/每磅7美分以上,才可以覆盖冶炼业务的成本。尽管2013年度的加工费有所提高,但依然不能使铜冶炼企业单纯冶炼加工业务的盈利有大的提升。

四、智利、秘鲁和澳大利亚为前3位进口来源地

美国地质调查局的数据显示,全球铜储量为7亿吨,其中约50%分布于美洲。智利、秘鲁和澳大利亚3个国家位于铜矿资源储量的第一梯队,合计占到了全球总储量的50%。墨西哥、美国、中国、俄罗斯和印尼属于铜储量的第二梯队,各个国家在全球总储量中的占比分别为5%左右。

内容选自产业研究报告网发布的《2014-2019年中国铜矿行业市场分析与投资方向研究报告》

今年1-4月我国从智利、秘鲁和澳大利亚进口的铜矿砂占同期我国铜矿砂进口总量的57.17%,其中自智利进口铜矿砂87.48万吨,增长63.10%;自秘鲁进口56.55万吨,增加51.32%;自澳大利亚进口31.10万吨,增加42.60%。

表4:2013年1-4月我国铜矿砂及其精矿进口前10位国家

|

进口量

(万吨)

|

同比

(%)

|

占比

(%)

|

进口额

(亿美元)

|

同比(%)

|

占比(%)

|

|

|

智利

|

87.48

|

63.10

|

28.56

|

20.41

|

62.96

|

31.08

|

|

秘鲁

|

56.55

|

51.32

|

18.46

|

12.53

|

38.29

|

19.08

|

|

澳大利亚

|

31.10

|

42.60

|

10.15

|

6.46

|

19.27

|

9.83

|

|

加拿大

|

18.19

|

57.17

|

6.17

|

5.02

|

54.94

|

7.64

|

|

蒙古

|

16.81

|

-11.64

|

5.49

|

2.87

|

-18.95

|

4.37

|

|

墨西哥

|

14.73

|

-20.70

|

4.81

|

3.47

|

-33.09

|

5.28

|

|

土耳其

|

13.82

|

268.50

|

4.51

|

2.25

|

307.78

|

3.43

|

|

美国

|

11.05

|

10.07

|

3.61

|

2.19

|

10.63

|

3.33

|

|

菲律宾

|

8.02

|

0.35

|

2.62

|

1.30

|

0.86

|

1.98

|

|

毛里塔尼亚

|

7.97

|

8.86

|

2.60

|

1.69

|

7.15

|

2.58

|

我国是世界上最大的铜矿砂消费国和进口国。随着我国铜矿砂进口量的不断增加,进口平均价格呈下降趋势。2013年1-4月我国铜矿砂进口量增价跌的主要原因如下:

一、 国内铜冶炼加工产能扩大,需求增加带动进口量大幅增加。

近年来,我国铜冶炼和加工产能发展过快,在国内铜矿资源匮乏的情况下,只能依赖进口。2011年我国铜资源供应能力与冶炼能力、加工能力的结构比例已扩大到1∶5∶10,比2006年的1∶4∶8更趋严峻[1]。随着我国铜冶炼和加工产能的快速增长,上述结构比例将呈继续扩大态势。中国有色金属工业协会的数据显示,2012年我国精炼铜产量为582.35万吨,增长12.06%,铜材产量为1153.96万吨,增长10.78%。2013年1-2月我国精炼铜产量为92.39万吨,增长11.51%,铜材产量为181.50万吨,增长15.83%。不断增长的产量使国内铜矿砂需求量一直持续高位。

二、高库存量和全球供给充足导致价格上升动力不足

2012年第4季度我国大量进口铜矿砂,高库存量导致2013年价格上升动力不足。上期所和伦敦金属交易所(LME)铜库存居高不下,价格明显受到打压。彭博社3月1日数据显示,上期所的铜库存升至接近一年来最高位,上期所位于上海、浙江和江苏省的14处仓库的数据显示,精炼铜库存增长1.8万吨,达到22.6万吨,增幅8.9%, 2012年3月份以来的最高;LME铜库存也增加1.21万吨,总量为45.88万吨,进一步刷新16个月来最高点,与2012年9月份的库存低点相比,增幅超过50%[2]。

全球铜供应过剩是铜矿砂价格下跌的又一影响因素。据世界金属统计局数据显示,2012年全球铜产量高出消费量,过剩6.6万吨。预计2013年铜市场供应过剩将达10万吨,2014年和2015年铜市供应将过剩量可能更大[3]。目前海外矿山正处于开采高峰期,铜产量快速增长,需求难以大幅增加,因此铜供应过剩局面将持续。

三、国际价格大幅下跌带动我国进口铜矿砂价格走低

由于国内冶炼企业购买进口铜矿砂的价格用国际铜价结算,在国际铜价的基础上减去加工费就是进口铜矿砂的价格。因此国际市场铜价直接影响我国进口铜矿砂的价格。自2013年2月以来,LME铜受全球需求低迷影响从8346美元/吨下跌至5月初的6756美元/吨,跌幅达19.05%,创下2年来的最大阶段跌幅[4]。国际铜价的大幅下跌使我国进口铜矿砂价格走低。

由于高库存和全球铜供应过剩,铜价将在长时间内处于下行。但进入5月后,铜市迎来全年最强的消费旺季,铜冶炼企业开工明显上升,现货消费增加,铜价会出现季节性上涨。

我国进口铜矿砂的特点决定国内铜冶炼行业发展呈现自身特点,利润空间不断被挤压,海外矿业巨头高度的铜资源垄断使我国对铜资源“定价权”缺失,虽是世界最大进口国,但进口受制于人。为摆脱困境,国家积极淘汰落后产能,调整行业结构。我国铜冶炼行业的发展现况如下:

一、铜冶炼企业利润空间不断下降。

我国铜加工行业采用“铜价+加工费”的经营模式。随着加工费不断下滑,目前铜产品的平均毛利率已跌到5%以下。加之国际铜矿供应商不断打压铜冶炼费用,致使铜矿砂加工精炼费持续维持在较低水平,严重影响矿砂冶炼企业的利润。同时劳动力成本、仓储运输成本和水电等费用大幅上涨,也进一步挤压业内企业的利润空间。

二、淘汰落后产能和行业结构调整任务艰巨。

我国铜冶炼过程中中小企业污染问题较为突出。铜冶炼的过程中最主要的污染物是硫酸,每生产1吨铜就会产生3吨酸。我国生产的精铜近80%是采用硫化铜矿砂冶炼而成,冶炼过程中产生的含二氧化硫的烟气,极易对大气形成污染。部分铜冶炼企业为降低生产成本,使用砷和铋的矿砂,严重污染地下水和环境。为规范我国铜冶炼行业的生产,淘汰部分环保措施不达标企业,国家对铜冶炼行业实施淘汰落后产能。工信部公布2012年有色金属行业淘汰落后产能的目标任务,淘汰70万吨铜冶炼产能,比2011年的42.5万吨增加了64.7%[5]。按照《有色金属工业“十二五”规划》,到2015年前十大铜冶炼企业的产能将占国内总产能的90%。而2010年,前10家企业的铜冶炼产量占全国比例为76%,小冶炼企业被淘汰或被大型企业并购是铜冶炼行业发展趋势。

我国铜矿砂资源供应匮乏,随着国际市场供应垄断和资源争夺激烈,我国需关注铜资源供应安全问题。

一、我国铜矿资源特点决定国内铜矿砂产量无法满足国内需求,对外依存度较高。

国家大力发展铜矿业,我国铜矿资源的特点是中小型矿床多,大型、超大型矿床少,这使得我国铜矿山建设规模普遍偏小。虽然国家大力发展铜矿业,但成效并不显著。我国铜冶炼及消费规模不断扩张,2011年我国铜消费量786万吨,同比增长5.2%[6]。当前,我国每年铜消费量占全球产量的40%[7],国内供需关系紧张使我国严重依赖铜矿砂进口,成为全球精铜消费的最大净进口国。全球铜矿供应集中度较高,全球九大铜矿生产企业控制了全球约50%的铜精矿产量,供应垄断加剧我国铜品进口难度,致使我国炼铜企业无论在冶炼加工费谈判还是在铜矿砂进口谈判中都缺少话语权。

二、现货交易方式进口铜矿砂使价格存在暴涨暴跌的巨大风险

我国企业参与铜矿砂国际采购时间短,经验不足。国际富矿的勘探和开采均未有我国企业参与。因此我国企业在谈判和签订合同过程中缺少“定价权”,大多以现货合同购买铜矿砂,铜精矿进口中80%是现货交易,缺乏长期稳定的供应基地和供货合同,对铜矿砂的购买价格只能随行就市,易受国际市场波动的影响。在现货交易的模式下使我国铜价存在暴涨暴跌的巨大风险,高比例的现货交易使国内冶炼厂商的原料不能保证充足供应,导致国内铜冶炼企业发展受到严重制约。

三、全球铜矿供应垄断和国际市场资源争夺激烈,凸显我国铜资源供应安全问题。

目前,全球铜矿供应集中度较高,供应垄断加剧我国铜品进口难度,致使我国炼铜企业无论在冶炼加工费谈判还是在铜矿砂进口谈判中都缺少话语权。同时,铜的需求与工业化进程密切相关。从历史经验看,发达国家在工业化进程阶段有巨大的铜需求;而从全球范围看,以“金砖国家”为代表的新兴市场将继续成为全球经济增长的动力。除我国之外,铜资源不丰富且人口众多的印度近几年的精铜消费量和产量均以10%的速度在增长,未来铜矿需求有巨大增长潜力,因此我国铜矿进口竞争将面临更为激烈的局面,资源供应安全问题日益突出。

四、利用国外资源处于起步阶段

基于国内铜矿资源的自然禀赋与经济发展对铜矿资源的消费需求压力, 实施“走出去”战略解决我国铜矿砂供应不足,利用国外铜矿资源有逐步扩大的态势。尽管目前我国已有部分企业已经走出去开发利用国外的铜矿资源, 但是通过这种方式所获得的份额矿产品的量还非常有限, 绝大多数还是通过现货贸易的方式而取得。

根据我国铜矿砂供应现状,国家需继续引导企业根据市场情况适时调整生产计划,提高铜冶炼行业准入门槛,提高产业集中度,采取集中采购模式,提高在铜矿砂采购中的话语权。同时鼓励有实力的铜企通过投资海外铜矿资源模式,来稳定铜矿砂资源供给。

最新行业报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告