2014年我国汽车外贸增速发展趋势

中国产业研究报告网讯:

我国车市正处于一个分水岭,产销量继续保持世界第一,但增速却进一步放缓,进而带动整车外贸在下半年放慢了脚步。据统计,我国汽车进出口211.9万辆,比去年同期(下同)增长14%;价值601.6亿美元,增长13.2%。其中,出口汽车99万辆,增长20.1%,价值126.7亿美元,增长27.5%;进口汽车113万辆,增长9.1%,价值474.9亿美元,增长9.9%。

我国汽车进、出口主要呈现以下特点:

下半年汽车月度进、出口量呈震荡回落态势

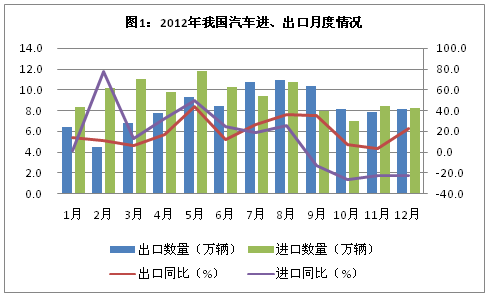

出口方面,上半年,我国汽车月度出口量呈现逐步增加态势, 7、8月份连续创下创我国汽车单月出口量历史新高。自9月份起,月度出口量出现逐月回落,并连续3个月环比减少。12月当出口8.1万辆,同比增加22.3%,价值10.8亿美元,增长13.5%,平均出口价格为每辆13427美元,下降7.2%。

进口方面,我国汽车进口量呈震荡下行态势,自9月份起,我国汽车进口量连续4个月呈现同比减少态势。其中,12月当月进口8.2万辆,环比下降2.2%,同比减少22.3%,跌幅较上月收窄0.4个百分点。(见图1)

一般贸易出口比重继续提高,海关特殊监管区域物流货物方式进口成倍激增

出口方面,,我国以一般贸易方式出口汽车91.9万辆,增加28.4%,占我国汽车出口总量的比重由去年同期的86.9%提高至92.9%。同期,以加工贸易方式出口5万辆,减少45.3%,占我国汽车出口总量的比重由去年同期的11.1%下滑至5.1%。

进口方面,,我国以一般贸易方式进口汽车109.4万辆,增加7%,占同期我国汽车进口总量的96.8%。同期,以海关特殊监管区域物流货物方式进口3.4万辆,激增2倍,占同期我国汽车进口总量的3 %,比重较去年同期提高1.9个百分点。

出口以国有企业为主导,占比近5成;进口以外商投资企业为主导,占比超过8成

出口方面,,我国国有企业出口汽车45.8万辆,增加20.5%,占同期我国汽车出口总量的46.3%。同期,外商投资企业出口28.2万辆,增加14%,占同期我国汽车出口总量的28.5%。此外,私营企业出口23.6万辆,增加26.5%。

进口方面,,我国外商投资企业进口汽车90.6万辆,增加10.4%,占同期我国汽车进口总量的80.2%。同期,国有企业进口15.4万辆,同比下降2%,占同期我国汽车进口总量的13.7%;私营企业进口6.6万辆,增加21.8%,。

阿尔及利亚为最大出口市场,进口来源地进一步集中

出口方面,亚洲和非洲为分列出口第一、第二大市场且增势显著。,我国对亚洲出口汽车32.2万辆,同比增长38.4%,为我国汽车第1大出口市场;其中,对伊拉克出口9万辆,激增1.4倍,对伊朗出口7.3万辆,大幅增长72.6%。我国对非洲出口汽车25万辆,增加54%,高出同期我国汽车出口总体增速33.9个百分点,占同期我国汽车出口总量25.3%,为我国汽车第2大出口市场;其中,对阿尔及利亚出口14.9万辆,大幅增加84.8%。同期,我国对俄罗斯出口汽车8.9万辆,增加25%;对智利出口6.2万辆,增长17.3%。此外,由于关税等因素影响,我国车企在巴西销售量全面下滑,对巴西出口仅2.1万辆,同比大幅下降79.6%,占我国汽车出口总量的比重由去年同期的12.5%回落至2.1%。(见表1)

|

表1:我国汽车出口主要市场情况表

|

||||||

|

出口市场

|

数量(万辆)

|

数量同比(%)

|

价值(亿美元)

|

价值同比(%)

|

平均价格(美元/辆)

|

平均价格同比(%)

|

|

亚洲

|

32.2

|

38.4

|

47.9

|

28.7

|

14874.9

|

-7.0

|

|

非洲

|

25.0

|

54.0

|

27.2

|

36.5

|

10871.8

|

-11.4

|

|

拉丁美洲

|

24.1

|

-13.1

|

27.2

|

17.0

|

11266.4

|

34.6

|

|

欧洲

|

15.2

|

15.6

|

19.9

|

23.5

|

13120.1

|

6.9

|

|

阿尔及利亚

|

14.9

|

84.8

|

9.8

|

61.4

|

6617.6

|

-12.7

|

|

伊拉克

|

9.0

|

143.9

|

6.5

|

140.1

|

7231.2

|

-1.6

|

|

俄罗斯联邦

|

8.9

|

25.0

|

12.2

|

42.0

|

13771.3

|

13.6

|

|

伊朗

|

7.3

|

72.6

|

6.6

|

29.9

|

9043.1

|

-24.7

|

|

智利

|

6.2

|

17.3

|

5.2

|

12.4

|

8323.3

|

-4.1

|

|

东盟

|

5.5

|

-2.4

|

12.5

|

12.9

|

22816.3

|

15.6

|

|

秘鲁

|

3.7

|

21.7

|

3.8

|

14.3

|

10250.4

|

-6.1

|

|

埃及

|

3.5

|

31.0

|

2.2

|

31.1

|

6347.7

|

0.0

|

|

巴西

|

2.1

|

-79.6

|

2.4

|

-64.9

|

11516.3

|

71.7

|

进口方面,我国主要汽车进口来源地为欧盟、日本和美国,自欧盟、美国进口增长迅速,自日本进口小幅下降。,我国自欧盟进口汽车58万辆,增加20.6%,占同期我国汽车进口总量的51.4%,比重提高5个百分点;自美国进口16.9万辆,增加34.3%,占同期我国汽车进口总量的14.9%,比重提高2.8个百分点;自日本进口23.2万辆,减少7.7%,占同期我国汽车进口总量的20.6%,比重下滑3.7个百分点。以上三者合计占我国汽车出口总额的86.8%。此外,自韩国进口8.8万辆,减少29.5%。(表2)

内容选自产业研究报告网发布的《2014-2020年中国汽车行业市场分析及未来发展战略咨询报告》

|

表2:我国汽车进口主要市场情况表

|

||||||

|

进口市场

|

数量(万辆)

|

数量同比(%)

|

价值(亿美元)

|

价值同比(%)

|

平均价格(美元/辆)

|

平均价格同比(%)

|

|

欧盟

|

58.0

|

20.6

|

291.3

|

15.4

|

50210.4

|

-4.3

|

|

德国

|

32.9

|

12.5

|

176.5

|

9.7

|

53687.9

|

-2.6

|

|

日本

|

23.2

|

-7.7

|

76.1

|

-6.4

|

32765.3

|

1.4

|

|

美国

|

16.9

|

34.3

|

74.0

|

25.1

|

43851.7

|

-6.9

|

|

英国

|

9.5

|

67.6

|

51.5

|

47.2

|

54083.4

|

-12.2

|

|

韩国

|

8.8

|

-29.5

|

16.8

|

-28.8

|

19178.5

|

0.9

|

|

斯洛伐克

|

4.6

|

4.4

|

30.8

|

5.7

|

67419.1

|

1.2

|

|

墨西哥

|

4.2

|

11.9

|

10.7

|

13.6

|

25564.3

|

1.5

|

|

比利时

|

3.5

|

-2.5

|

10.1

|

-2.5

|

28606.9

|

0.0

|

|

法国

|

2.4

|

37.2

|

3.2

|

40.5

|

13291.6

|

2.4

|

影响因我国汽车进、出口的因素主要有以下几个方面:

国内市场竞争更趋激烈,自主品牌通过加快出口化解产能压力。以来,跨国车企进军国内市场的步伐加快,在纷纷下调价格的同时,也加强对二三线市场的渠道建设,对国内自主品牌汽车原有市场份额的挤占更为激烈;于此同时,国内市场的持续低迷,让不少车企把目光投向了海外市场,我国自主品牌汽车把扩大出口作为转移产能的重要途径。除已在海外建立16个工厂的奇瑞和提前完成出口8万辆任务的吉利之外,江淮、长安、力帆、长城在内的多家企业都宣布将加大在海外市场的投资[1]。

国内汽车消费增速回调,进口车库存高企导致经销商进口节奏放缓。基于近两年汽车进口的高速增长预期,各大跨国车企纷纷大幅调高销量目标,增幅均超过40% 。然而,在全球经济低迷的大背景下,我国汽车产销分别为1927.2万辆和1930.6万辆,同比增长仅4.6%和4.3%。告别了过去的突飞猛进,我国汽车市场正步入微增长阶段,也因此导致进口车库存持续走高,超过一半的进口车经销商出现亏损。库存压力大,成为过去一年中很多汽车经销商面对的共同难题。根据一项全国车市经销商库存系数调查结果,10月份已经有超过八成经销商的平均库存超过1.5个月,有的甚至达到2.5个月[2]。受此影响,从今年下半年开始,庞大集团、宝信集团等经销商开始推迟投资建店的步伐,在工商总局备案的汽车经销商数量也出现下降,进口积极性有所降低。

韩国主要车企供给持续短缺。今年8月,韩国现代起亚、通用等主要汽车厂商发生了部分罢工,罢工及工作时间缩短导致韩国汽车生产和供给出现短缺。8月至10月,我国自韩国汽车进口跌幅连续3个月超过50%,11月跌幅也达到47.7%。受此影响,全年我国自韩汽车进口逆势大幅减少29.5%。

多重因素导致日系车滞销。受中日钓鱼岛争端影响,日系车在我国市场遭遇“滑铁卢”。9月日系车在华销量同比下滑40.8%;10月日系车销售进一步恶化,同比下滑59.41%,共售出9.89万辆车,这是日系车月度销量自2009年以来首次低于10万辆,同时,10月份日系车的市场份额也跌到了历史最低点7.6%。11月当月下滑速度虽有所放缓,但销量仍远低于去年水平。事实上,中国消费者抵制日系车,还有另一个原因,那就是与德系、美系等车相比,日系车在中国市场上的产品更新换代速度、新技术的投入都比较滞后,产品竞争力逐渐在下降[3]。在上述因素共同作用下,9月份以来,我国自日汽车进口量持续同比减少,且跌幅逐月扩大,至11月当月仅进口0.6万辆,为2009年3月份以来的单月进口量最低值。

未来我国自主品牌汽车发展仍将面临多方挑战:

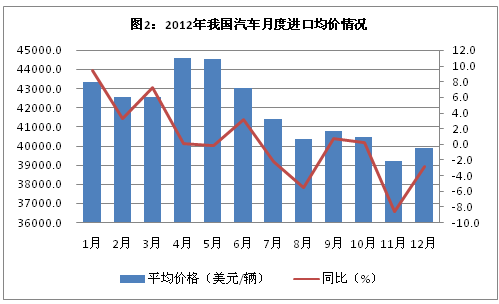

跨国车企继续加大在华销量任务,进口车大幅降价令我国自主品牌承压加剧。由于欧洲、日本车市陷入严重衰退,我国车市虽增速放缓但仍是全球最大的汽车市场且前景广阔。为保证欧洲市场车辆产销平衡和全年销量目标实现,欧洲车企纷纷加快了中国的市场布局。6月28日,广汽菲亚特工厂在长沙竣工,国产车型菲翔下线;大众8月30日签订天津投资协议;9月25日,北京奔驰二期工程项目奠基[4]。日系车企也纷纷从本土化、企业战略、公关、营销等角度全线出击,力图收复失去的市场份额并积极备战明年。往年12月份才出现的促销优惠在今年10月份就已开始,各个级别的多款车型价格屡创新低。我国进口车月度均价范围在39200-44600之间,并呈现震荡下滑趋势,11、12月月度均价跌破4万美元,同比均保持负增长。(见图2)由于明年大部分经销商需要消化今年延续下来的2个月左右的非正常库存,预计进口车降价潮将持续至明年3月左右 。在价格传导作用下,自主品牌的销售和国内企业的利益将受到挤压。

限购政策、“落后企业退出机制”、汽车排污费试点或将进一步加剧本土品牌“被边缘化”危机。中国车市经历爆发式增长之后,一些长期以来被掩盖的矛盾渐渐凸现出来,很多城市被迫采取限购的政策。在上海、北京之后,去年广州市也出台限购政策。限购政策不仅给我国汽车工业带来不利影响,也在一定程度上推高了国内消费者购车门槛,令自主品牌汽车占有率出现连续下滑。另外,近期工信部和发改委先后宣布我国汽车行业将建立“落后企业退出机制”[5]、支持发展合资自主品牌[6]等政策,将对本土品牌形成直接冲击。同时,北京和深圳正在论证对汽车征收排污费试点[7],由于对排污费征收最敏感的是中低端消费人群,因此对以中低端消费者为目标的本土品牌可能遭遇“被边缘化”。

最新行业报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告